これまでのページで住宅ローンについて考えてきました。しかしこれは、住宅ローンを組むことができる、ローン審査に通るという前提での話です。実際にはローン審査に通らない、ということがよくあります。

審査が通らない理由は大きく分けて2つあります。1つは借りる人の問題、もう1つは購入予定の物件に問題がある場合です。このページでは前者、借りる人の問題で住宅ローンの審査が通らないケースについて見ていきましょう。

また、クレジットカードなどの問題で住宅ローンの審査が通らないケースがある点については、ページの後半で動画で説明しています。よろしければ、動画もご確認ください。

住宅ローンの審査を行うのは金融機関です。そしてその金融機関ごとに審査基準が異なるため、絶対にこうだ、という審査基準は私には分かりません。ですので、一般的にこのような条件だと審査に通らない、通りにくいということを説明します。

住宅ローンの一般的な審査基準について国交省のデータから見てみます

まず国土交通省が2014年3月に出した「民間住宅ローンの実態に関する調査結果報告書」から見てみましょう。

国土交通省の平成25年度民間住宅ローンの実態に関する調査結果報告書

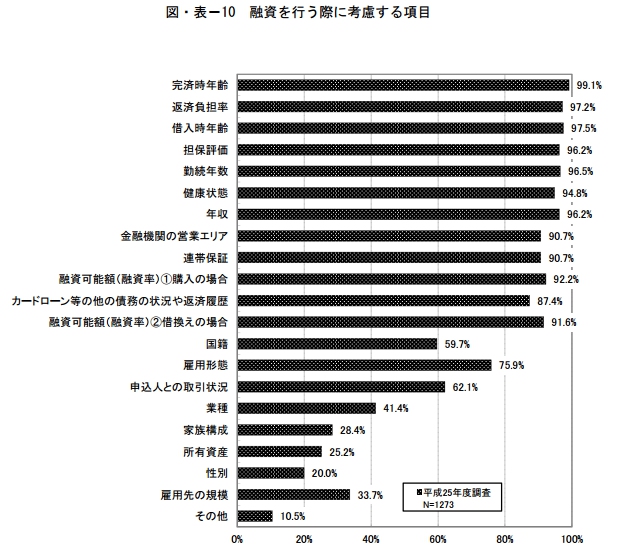

これは国土交通省が全国の金融機関に対しアンケートを行い、その結果をまとめたものです。この報告書の13ページには、「融資を行う際に考慮する項目」という内容が書かれています。具体的な基準こそ書かれていませんが、どういった点に注意すれば良いのか、ある程度推測できます。その取りまとめた結果が、下のグラフです。

住宅ローン審査に通らない理由の大半は借りる人の問題です

最初に問題は人の問題と物件の問題の2つあると申し上げましたが、このグラフに記載されている項目を見ると、上から4番目の「担保評価」、8番目の金融機関の「営業エリア」の2つを除けば、他はすべて借入を行う人の問題です。

1番目の完済時年齢と3番目の借入時年齢は、どのくらいの期間であれば働いて借入金を返せるか、を判断するためと思われます。

通常は完済時年齢は80歳未満、借入時年齢は60~65歳未満とされていますが、これは金融機関によって異なります。しかし、60歳の方が80歳までの返済でローンが組めるかと言えば、簡単に組めるとは思えません。定年後の返済期間が長い場合は、この期間を短くしないと借りられないケースもよく聞きます。

安全なのは45歳くらいまでに借入を行い、65歳くらいまでに返済するパターンです。ここから各々年齢が上がる分だけ、少しずつ可能性が下がると考えておけば良いでしょう。

3番目の返済負担率については、40%以内ですとか35%以内といった基準を決めている金融機関も多いですが、実際にはこんな返済比率ですと生活はかなり厳しくなると思われます。返済負担率が融資基準ぎりぎりというのであれば、購入予定物件の価格を下げるなど別の方法を考えるべきです。

5番目の勤続年数については以前ほど厳しくなくなってきている感じがします。昔は同じ会社に3年以上勤務していないと審査が通りにくいと言われていましたが、今は1年以上であれば大丈夫だとする金融機関が増えています。ただ、こちらとセットで審査されるのが、14番目にある雇用形態と下から2番目にある雇用先の規模です。

雇用形態というのは正社員であるかとか、契約社員、派遣社員であるかなどといった内容です。最近は契約社員であっても審査に通ることもありますが、正社員と比べると少し不利になります。

雇用先の規模については、その人が勤めている会社が将来にわたり安定しているかどうかを見たいための項目です。金融機関としては、将来にわたり安定してローンを返済してもらえれば良い訳なのですが、これら3つの項目はその安定を妨げる可能性を検討するもので、これらのバランスを見つつ、判断するものと思われます。

6番目の健康状態は、生命保険に加入できる健康状態であれば、問題にはなりません。

これは住宅ローンに加入する際には、団体信用生命保険(いわゆる団信)に加入しなければならず、この保険に加入できなければローン審査に通らないことが多いからです。

この団信とは、ローンの契約者が死亡した時には、その生命保険でローンの残債を支払うというもので、ほとんどの金融機関はこの団信加入を融資の条件としています。ですので健康状態が極端に悪い人は、団信に加入できず、審査が通らないことがあります。(フラット35は団信の加入が必須ではありません。この健康問題で民間の住宅ローンを組めない方は、このフラット35で検討することになります)

7番目の年収は、3番目の返済負担率とセットで考える内容です。負担率以前の問題として、年収があまりにも低いと審査に通りません。これも金融機関ごとに違いますが、年収で150万円以上ですとか200万円以上といった基準を設けているようです。

10番目の項目である融資率は、物件価格の何割まで融資してくれるかということです。物件価格の90%以内としている金融機関が多いと思いますが、最近はフラット35でも100%まで融資可能としています。

ただ、融資率が高いと金利が高くなりますし、「2-02.住宅ローンは審査や破綻について考える前に本質を知りましょう」のページで説明しましたように、いざ売らなければならない時に売れないという危険がありますので、やはり20%以上の頭金を用意する方が望ましいのは間違いありません。

住宅ローン審査で特に問題となるのはカードローンや他の借金などの状況です

ここまでお話しした条件については、よくご存じの方も多いですし、住宅を購入しようとされている方であれば、すでにこれらの条件を満たされている方は多いと思います。意外と問題になるのは、グラフの真ん中あたりにある項目、「カードローン等の他の債務の状況や返済履歴」です。

まず他の債務の状況ですが、これは申請している住宅ローン以外に借金がある場合、例えば自動車のローンが残っている場合などが該当します。これがあるからすぐに審査に通らないという訳ではありませんが、その借金の分も含めて返済負担率の計算に組み入れられることもあり、借入額を減らされることもあります。

これ以上に問題となりやすいのが、カードローンです。カードで買い物をした場合、その代金の引き落としが終わるまでは、厳密に言えばその分も借金です。通常は問題になりにくいのですが、リボ払いなどで長期にわたって返済しているものが多数ありますと、その分不利になります。

住宅ローンを検討している人は、こういった借金は早めに返済し、ある程度の期間を取ってからローンの申し込みをする方が無難です。

さらに不利になるのがキャッシングです。そもそも銀行(の融資審査をしている人)はキャッシングをしている人が好きではありません。

それが消費者金融のキャッシングであれば、なおのことです。このキャッシングで延滞したことがある人は、金融機関のブラックリストに載ります(金融機関ごとに延滞何回までなら大丈夫といったこまかな判断基準はあるようです)。

一度このブラックリストに載ると、5年~7年くらいはその内容が残りますので、住宅ローンの審査に通りません。

また仮に延滞したことがなくても、キャッシングを繰り返し、返済していくことで、そのカードのキャッシング枠が増えていきます。このキャッシング枠が大きくなり過ぎると、金融機関は危険と考えますので、審査に通らない可能性が高くなります。ですので、何度かキャッシングしたことがあるカードは前もって解約しておくことをお勧めします。

自分の信用情報は自分で確認することができます

ただ、こういったカードローンやキャッシングについては、本人もよく分かっていないケースがあります。カードの作成から年月が経ち、本人も忘れていることが多いからです。

ですので、過去にカードローンやキャッシングをしたことがある方は、ご自分の個人情報を取り寄せて確認することをお勧めします。自分の個人情報を取り寄せることができる会社は数社あります。例えばCIC(割賦販売法・貸金業法指定信用情報機関)では、ネット、郵送、窓口で自分の信用情報を確認できます。

CICの「自分の信用情報を確認」するページ

http://www.cic.co.jp/mydata/index.html

特にご結婚されている方で、自分の過去(あるいは現在も)の借金状況などを知られたくない、という方も多いでしょう。そういった方は、早めにご自分の信用情報を取り寄せ、打てる手があるのでであれば(キャッシングの利用枠が大きいようであればそのカードを解約するなど)、早めに手を打っておきましょう。

手が打てない状況である(キャッシングの延滞が複数回あり、ブラックリストに載っている可能性が高い)のであれば、しばらくは住宅購入を見送るか、配偶者と相談し、コンサルタント(ファイナンシャルプランナーや住宅ローン専門のコンサルタント)に相談することをお勧めします。

ここまで住宅ローンの審査についてお話してきましたが、これらはあくまでも一般論です。実際には金融機関ごとに審査基準は異なりますし、悪い条件があったとしても、強力な連帯保証人を付けることで審査が通ることもあり得ます。自分の信用情報を取り寄せ、基本的な知識を得たうえで、どうすべきかを判断するようにしましょう。

動画でも簡単に解説していますので、こちらもご覧ください。

次のページはこちら 「05項.土地を買うだけでも建物の見積もりが必要?」

ふくろう不動産でも住宅ローンの審査についてのご相談を承っています

ふくろう不動産でもお客様の住宅ローンについての相談を承っています。ただ、このページで書かれた内容に当てはまる方は住宅ローンの審査に通りにくいことはもちろん、仮に審査に通り融資が受けられたとしても、後から苦労する可能性が高くあります。

相談を受けて、この方は後々苦労する、と思われた場合には、不動産の購入を先送りすることをお勧めしています。不動産の購入は生活の質を上げるために行うものです。ギリギリの内容で住宅ローンを組んでも生活の質は上がらないどころか下げる危険性を大きくします。

生活の質が下がるのであれば、不動産の購入は見送る方が良いと思います。ふくろう不動産はこのような相談も受け付けています。詳しくはふくろう不動産までお問い合わせください。

また、ふくろう不動産では皆様からのご質問やご相談を随時受け付けています。ご質問やご相談はもちろん無料ですし、ご相談後に当社からしつこい営業の連絡が入ることもありません。ご質問やご相談は「お問い合わせフォーム」をご利用の上、ご連絡ください。