住宅ローン控除は正式には「住宅借入金等特別控除」という名前で、入居の年から10年間各年の所得税を減額してくれる制度です。住宅ローン減税と呼ばれる事もあります。

控除額は住宅ローンの年末の残高の1.0%分です。ただし、限度額が決められており、消費税が8%、10%の時の購入者の限度額は40万円となっています。

この住宅ローン控除は自動的に行われる訳ではなく、初年度は確定申告を自分で手続きする必要があります。サラリーマンの方であれば2年目以降は勤務先の年末調整で控除を受けることが可能です。

この住宅ローン控除を受けるには、いくつかの条件を満たさなければなりません。満たさなければならない条件は多いのですが、そのうちの代表的なものについて記載します。

購入した住宅は自宅として居住していなければなりません

住宅ローンを使う人の大半はこちらに当てはまるので、当初問題になることは少ないかと思います。問題になりやすいのは、控除期間である10年間の途中で転勤などにより、引っ越しをしなければならなくなった場合です。

転勤となる方が単身赴任し、他の家族がその家に住み続けるのであれば、引き続きローン控除を使うことができます。家族全員で引っ越しをし、家族の誰も住まなくなった場合には、ローン控除を使うことができません。

転勤で一定期間家を空け、その後にまた改めて住むことになった場合は、一定の条件を満たしていれば、届け出などを行うことで再びローン控除を受けることができることもあります。

返済期間は全期間で10年以上が条件です

ローンの返済期間は10年以上ないと、ローン控除を受けることはできません。通常はもっと長期間でローンを組みますので、問題になることはあまりありませんが、繰り上げ返済などを繰り返していると総返済期間が10年以下になることもあります。

その分支払金利も下がりますので、どちらがトクとなるのかを計算したうえで、繰り上げ返済をするかどうかを決めれば良いと思います。収入があり多くの所得税を支払っている人は別ですが、通常はローン控除分よりも支払い利息の金額が大きいため、繰り上げ返済をした方がトクすることが多いと思われます。計算をしたうえで判断するようにしてください。

なおこの10年という期間は総返済期間であって残りの支払期間ではありません。紛らわしいので間違えないようにしましょう。

もう1点注意しなければならないのは、借り換えをした場合です。原則として借換えした新しいローンは住宅ローン控除の対象となりません。

ただし、借入したローンが住宅ローンの返済のためであることが明らかである場合や、新しいローンがローン控除のための要件に当てはまる場合などには、住宅ローン控除を引き続き受けられることもあります。

借換えを行う金融機関はこういった手続きに慣れていると思いますので、確認してみてください。公的な内容は国税庁のサイトでも確認できますので、こちらに聞いてみても良いかもしれません。

「国税庁のサイト No.1233住宅ローン等の借換えをしたとき」

建物がローン控除を受ける条件を満たしていなければなりません

住宅ローン控除を受ける時には、購入した建物についても一定の条件を満たしている必要があります。

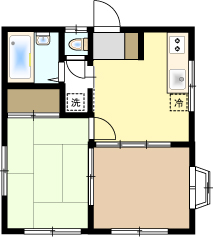

間違えやすいのは住宅の面積要件です。住宅ローン控除を受けるには、建物の床面積が50平米以上なければなりません。この50平米というのは登記面積です。そのためマンションを購入し、その面積が50平米ぎりぎりの場合には注意が必要です。

マンションはその部屋の面積を壁芯面積で計算するため、販売上の面積では50平米あったとしても、内法で計算する登記面積は50平米を下回ることがあります。登記面積は実際に測量をして計算しますので、建物完成後でないと正確な面積が分からないことがあります。50平米前後のマンションを購入予定の方は、登記面積が50平米あるかどうかを確認した上で、購入を決めるようにしてください。

また中古住宅の場合はさらに注意点が増えます。耐火建築物でない建物であれば、築20年以内の建物でなければ、原則としてローン控除は使えません。ただし、耐震適合など一定の条件を満たしていれば、20年を超える建物であってもローン控除を受けることは可能です。

マンションの面積については動画でも説明しています

マンションの面積が50平米以上なければ、住宅ローン控除の他にも不動産取得税や登録免許税の減額措置が受けられないという話について、動画でも解説してみました。その動画がこちらです。

よろしければ、動画もご確認ください。

その他借り入れ条件によっても控除が受けられないことがあります

借入が勤務先や勤務先の関連会社などから行い、かつその金利が1%以下など低金利の場合にはローン控除を受けることができません。また、借入は金融機関から行ったとしても、勤務先から利子の補助などが出て、結果的に負担率が1%を切るような場合にもローン控除を受けられないことがあるようです。このあたりは事前に金融機関や勤務先に確認しておいた方が良いと思います。

他にも細かな条件がありますが、問題となりそうなのは上記の4つではないかと思います。また、条件ではありませんが、控除される金額は自分が支払っている所得税の範囲内までです。

たくさん控除され、多額の金額が戻ってくる、と考えていたらそもそも支払っている所得税が少なく、戻りも少ないということもあります。恥ずかしながら私自身がそうでした。サラリーマンの方は普段ご自分が払っている所得税を把握していない方が多いと思いますが、この機会にご自分の支払所得税を計算してみるのも良いかもしれません。

次のページはこちら 「第9項 結局いくらの不動産を購入することができますか?」

ふくろう不動産ではローンの相談も承っています

築20年以上の中古住宅については耐震適合などの認定を取らなければローン控除が受けられないと説明しました。ふくろう不動産では耐震適合なども含め、瑕疵保険やフラット35の適合証明などの発行取り次ぎを行っています。住宅ローンについてもシミュレーションを含め、様々なアドバイスが可能です。詳しくお知りになりたい方は、ぜひ一度ご相談ください。

ふくろう不動産は安全で快適な不動産取引ができるよう、多くのサービスを用意しています。不動産選びで失敗しないために、不動産の選び方で間違えないよう、毎日多くの情報を発信していきます。

また、ふくろう不動産では皆様からのご質問やご相談を随時受け付けています。ご質問やご相談はもちろん無料です。ご相談されたからといって、当社からしつこい営業の連絡があることもありません。ご相談などは「お問い合わせフォーム」をご利用の上、ふくろう不動産までご連絡ください。