2015年4月から住宅金融支援機構では「ダブルフラット」という商品を扱い始めました。これは全期間固定金利であるフラット35のうち、返済期間が異なるものを2種類同時に借りるというシステムです。

後で支払いが楽になる、ですとか、総返済額が安くなる、と紹介されていることが多いのですが、実際のことろ本当にトクなのかどうかを考えてみたいと思います。

まずはダブルフラットとはどのようなものかを知りましょう

ダブルフラットとは、返済期間が違う住宅ローンを2本借りる商品です。住宅金融支援機構のサイトによると、将来の返済負担を軽減することを主な目的としていると書かれています。

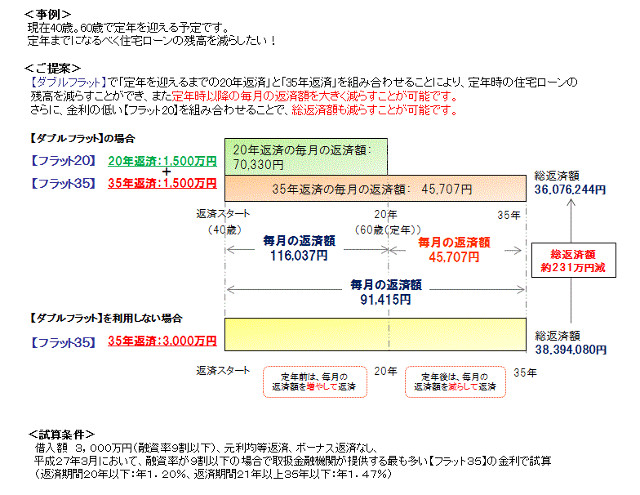

このような想定で作られた商品のようです。

出典:住宅金融支援機構

上の例では、定年後の返済額を抑えたいために1本目のローンが定年時に完了するというシミュレーションとなっています。働いている間は多額のローン返済が可能でも、定年後は収入が減るので、支払いを安くしたいという考えです。また、図では総返済額が231万円安くなるとなっています。

これは2つに分けたからトクとなるのではなく、最初の20年間に支払っている金額が大きいからです。総支払額で考えると大きくトクをしたように感じられますが、最初に支払う額が大きければ総支払額は減るのは当然です。もし2つのローンの金利が同じ金利であれば、どちらかがトクという話にはなりません。

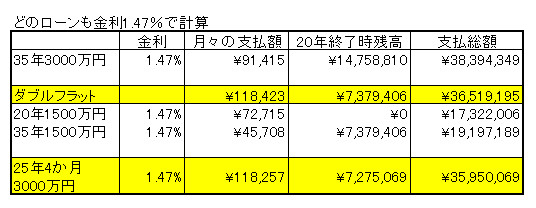

実際に同じ金利で2本のローンに分けて計算してみました

住宅金融支援機構のサイトの例と他の条件は同じですが、ダブルフラットの2つのローンを同じ金利である1.47%として計算してみました。ダブルフラットの支払金額がサイトの例よりも高くなっているのは、サイトの事例は20年返済が1.20%と安い金利で計算されているからです。2つのローンを同じ1.47%で計算すると月々の支払いは11万8,000円強となり、サイトの例より2,400円弱高くなります。

この計算でいけば、20年終了時のローンの残高はダブルフラットの方がはるかに安くなります。もちろんそれは、最初の20年の支払金額が、全額35年返済と設定するよりも、多くの支払いをしているからです。

そこで、1本のローンの方も、月々の支払い金額がダブルフラットの支払い金額と合うように返済期間を変えてみました。同じ支払金額ですと、返済期間は35年ではなく、25年4か月の間となります(実際にはローンは年単位ですので、こういった設定にはなりません)。

この同じ支払い金額であれば、20年終了時点のローン残高はほぼ同じとなります。金利が同じであれば、先に払うお金が多ければ総支払金額は少なくなりますし、先に払う分が少なければ総支払額は多くなります。結局金利が同じであれば分けてもまとめても損得の差は出ないのです。

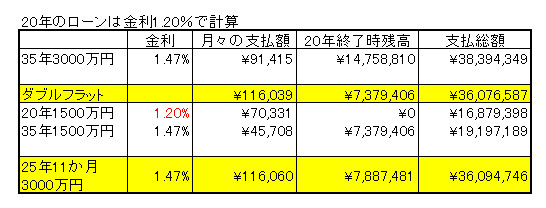

実際のダブルフラットには金利が安いローンが混ざるため、得することも可能です

ただこのフラット35は、20年以内の返済期間のローン金利が21年以上の返済期間の金利よりも安くなるため、仮に同じような支払パターンで支払ったとしても、金利が安い分、総支払額が安くなります。

住宅金融支援機構のシミュレーションでも20年のローンは1.20%、35年のローンは1.47%と0.27%安くなります。このため、先程の表は次のように変わります。

20年のローンの金利は0.27%違うだけですし、月々の支払額も2,384円違うだけです。ただこれが20年分となると総支払額で57万円以上の差が出ます。同じ支払額で支払った場合、計算上では7か月ほど支払期間が伸び、その結果20年終了時の残高はダブルフラットと比べても50万以上高くなります。一見ちょっとした差にしか見えないのですが、実際に計算すると意外と金額差は大きくなります。

皆さんがもしダブルローンを使おうとした場合には、こうやって必ずシミュレーションをして、本当にトクかどうか、またその時点で想定した金額の支払いができるかどうかを確認してみてください。

最近では住宅ローンの商品数も多く、少し見ただけでは本当にトクな商品であるかどうかの判断がつきません。またちょっとした金利の違いと考えていても、実際に計算すると多額であることもよくあります。結果として大きな金額差が出ることもありますので、面倒でも必ず計算してみることをお勧めします。

住宅ローンのシミュレーションはサイト上にも色々と出ていますが、単に月々の支払額や総支払額が出るだけではなく、月々のローン残債が分かるものを使ってください。住宅ローンのシミュレーションについては「2-02-02.住宅ローンのシミュレーションは残債も分かるシステムを使いましょう」のページも参考にしてください。

ダブルフラットのメリットは安い金利のローンが使えることです

結局ダブルフラットのメリットとは、安い金利のローンが使えることだと思います。本来であれば月々の支払金額の問題から、21年以上のローンを組まざるを得ず、結果として高い金利を払わざるを得なかったローンが、このダブルフラットを利用することができるようになったおかげで、部分的にとはいえ、安い金利のローンを組めるということが最大のメリットではないかと思います。

もし借入金全額の返済が20年以内の返済で収まるようであれば、このダブルフラットを借りる意味はありません。安い金利1本で借りた方が余分なコストを掛けずに済むからです。

逆にこの金利上のメリットが無い場合、例えば25年と35年の組み合わせといった、金利が変わらないもの同士の組み合わせではメリットがほとんど出ないのではないかと思います。

後述しますように、ダブルフラットは普通のフラット35よりも諸費用が余分にかかります。ローン返済の後半の支払いを楽にしたいという理由は分かりますが、結局トータルでの支払額が増えてしまうため、正直お勧めしにくい組み合わせです。

当初かかる諸費用の負担がいくら増えるかを考えましょう

このダブルフラットにもデメリットがあります。それはローンを2本組むことになるため、諸費用が大きく上がってしまうことです。具体的にいくらになるかは、ローン会社等によっても異なるため正確には金融機関で計算してもらわなければ分かりません。考えられる諸費用が増える内容としては、

・金消契約の印紙代 プラス2万円

・司法書士への手数料アップ プラス5~10万円?

・融資手数料などのアップ 定額手数料であればプラス3万円

・保険料の事務手数料など プラス3~10万円?

などが考えられます。

司法書士の手数料は司法書士ごとに大きく違いますし、事務手数料や生命保険、火災保険などの手数料の差、そもそも保険に入るかどうかなどでも大きく変わってきます。

また、そもそもダブルフラットを扱っていない金融機関もあります。こういった住宅ローンについては、購入する不動産が見つかってから考え始めたのでは間に合わないこともありますので、早めに金融機関に相談したり、シミュレーションなどをしたりすることが重要だと思います。

私見では定年後はローン支払いが無いような設定が望ましいと思います

ちなみに、上記の例では定年退職後は少ない支払いで済むように、という理由でダブルローンの設定をしていましたが、可能な限り定年後はローンの支払いが無くて済むようなローンの設定が望ましいと私は考えています。

購入した不動産がマンションであれば、ローンの支払いがなくても大規模修繕のための費用がかかることもあります。戸建住宅であったとしても、築20年を超えると修繕費などもかかってきます。先の展開が読みにくい時代に、定年後にまでローンの支払いを設定してしまうのはあまりお勧めできません。基本としては60歳までにローンを完済できるような不動産を選ぶべきだと考えています。

ふくろう不動産では皆さまからのご質問やご相談を随時受け付けています

ふくろう不動産では住宅ローンをはじめ、不動産についてのさまざまな質問を受け付けています。質問を受けたからといって、当社からしつこい営業を行うこともありません。ご質問などは「お問い合わせフォーム」をご利用の上、ご連絡をお願いします。