戸建住宅購入時にかかる税金は3つあります

このページでは建物購入時にかかる税金で注意しなければならない内容についてお話しします。まず、建物購入時にかかる税金は3種類あります。それは、

1.登録免許税

2.不動産取得税

3.消費税

の3つです。

これらの税の考え方については、土地の税金のページでもお話ししました。よろしければこちらもご覧になってみてください。

「05項.土地や建物の取得時にかかる税金」

原則として不動産の取得時にかかる税金はこれだけですが、不動産を持っているだけでかかる税金もあり、不動産取得時にはその税金の日割り計算分を支払わなければならないこともあります。不動産を持っているだけでかかる税金については「2-03-06.土地や建物を持っているだけでかかる税金があります」のページをご参照ください。

また厳密に言えば、契約書などを作成する際にかかる印紙税などもあります。不動産購入時の税金など諸費用については、皆さんが取引する不動産会社の方に必ずご確認ください。

登録免許税は自分が住む建物であれば軽減措置があります

まずは新築の建物の登録免許税について考えます。

建物の登録免許税は、新築などで所有権保存の登記を行う場合には0.4%です。ですが、本人が住む住宅であれば、登録免許税は0.15%となる軽減措置があります。

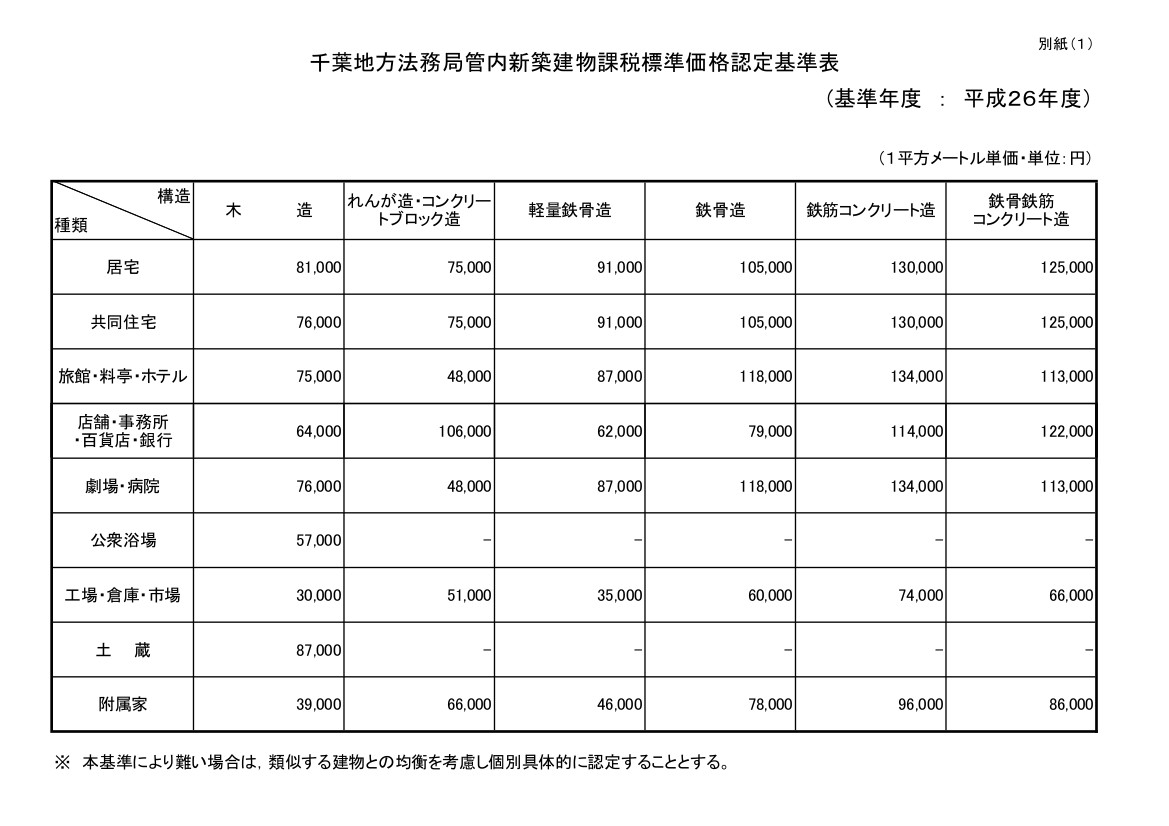

この元となる価格の設定は建物の販売価格ではなく、原則として法務局で定められた価格基準法により計算されます。千葉県の場合は下記の表を基に計算の基準額が算定されます。

法務局で計算している新築建物の評価額の計算根拠表です。既存の建物は固定資産税評価額が決まっていますので、新築建物は登記時点では評価額が決まっていません。そのため、こちらの表などを参考に建物価格を計算し、その値を基に登録免許税を計算します。

千葉市法務局のホームページより

「千葉地方法務局管内新築建物課税標準価格認定基準表」(別ウインドウで開きます)

木造の住宅で建物の面積が仮に120平米あれば、81,000円×120平米=972万円となります。自宅用の住宅であれば、これに0.15%を掛けますので、14,580円という計算になります。

通常の住宅であれば、このように0.15%が税率ですが、長期優良住宅や低炭素住宅の認定を取っている場合は、更に軽減措置があり、税率は0.1%になります。上の例であれば、税額は9,720円になります。

今では少ないと思いますが、登記を行う方、司法書士の方でこの長期優良住宅や低炭素住宅について知らない方もいます。金額差はあまり大きくありませんが、せっかくの軽減措置ですので、かならず確認し無駄な費用を払わないよう気を付けましょう。

ここまでは新築の場合ですので、建物の評価額が決まっていませんでしたから、こういった基準表を元に計算してきました。中古住宅のように、建物評価額が確定している場合は、その評価額を基に計算します。

中古住宅の場合は、既に建物の登記がされていますので、登記は保存登記ではなく、所有権移転登記となります。建物の所有権移転登記の税率は原則2.0%です。ただしこちらも個人の住宅であれば軽減措置があり、条件を満たせば0.3%になります。条件は床面積が50平米以上ですとか、築20年以内であるといったものです。こちらの条件も上記財務省のサイトで確認できます。

移転登記の場合でも、長期優良住宅や低炭素住宅はさらに軽減措置を受けることができます。その結果戸建住宅であれば、長期優良住宅は0.2%、低炭素住宅は0.1%の税率となります(2014年10月時点)。

軽減措置を受ける税率は、いつまで、と期間限定であることが多いため、こちらはまめに確認していないと税率が変わっていることがあります。財務省のサイトなどでその時期は何パーセントになっているのか、確認するようにしてください。

戸建住宅の不動産取得税にも軽減措置があります

登録免許税の他に取得時にかかる税金は、不動産取得税です。こちらも「05項.土地や建物の取得時にかかる税金」で概略を説明しました。

千葉県の不動産取得税軽減措置のページ(別ウインドウで開きます)

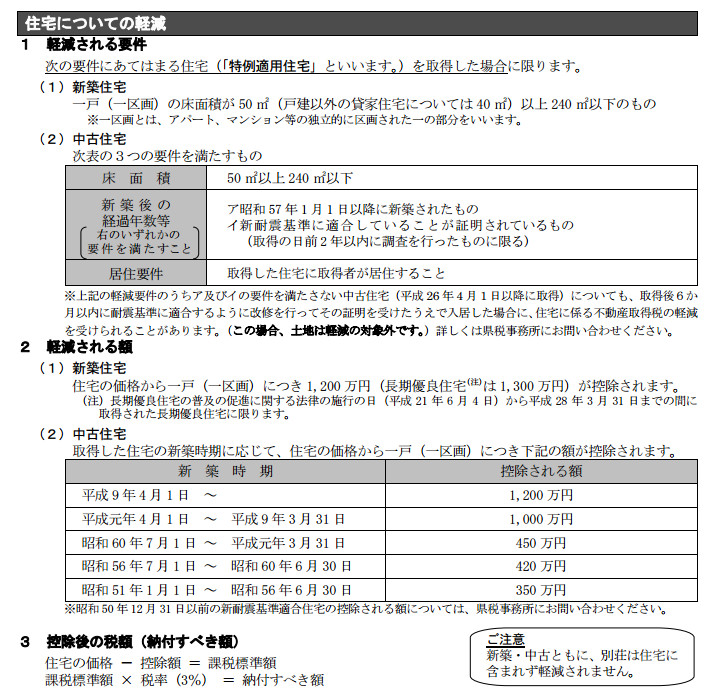

不動産取得税は建物の評価額に一定の税率をかけて計算されます。税率は通常は4%ですが、居住用の建物ですと3%になります。

また、建物評価額は、新築であれば1,200万円控除(長期優良住宅であれば1,300万円)されます。実はこの控除金額は新築でなくても控除されます。特に1997年(平成9年)4月1日以降の建物であれば、新築同様1,200万円分評価額から控除されます。

住宅の場合、不動産取得税が軽減されます。そのために満たさなければならない条件がこちらです。また、中古住宅の場合は新築の時期によって評価額から控除される額が決まっています。平成9年4月1日以降の建物は新築と同様に1,200万円の控除があります。

中古住宅の場合、建物の評価額も年々下がっていきますので、この控除額で取得税評価額の計算がゼロということもあり得ます。また、この表では1975年(昭和50年)以前の建物について控除額の記載がありませんが、耐震適合証明を取得することで、控除されるケースがあるようです。この不動産取得税は県税事務所が担当になりますので、詳しくは各都道府県の税事務所に確認する必要があります。

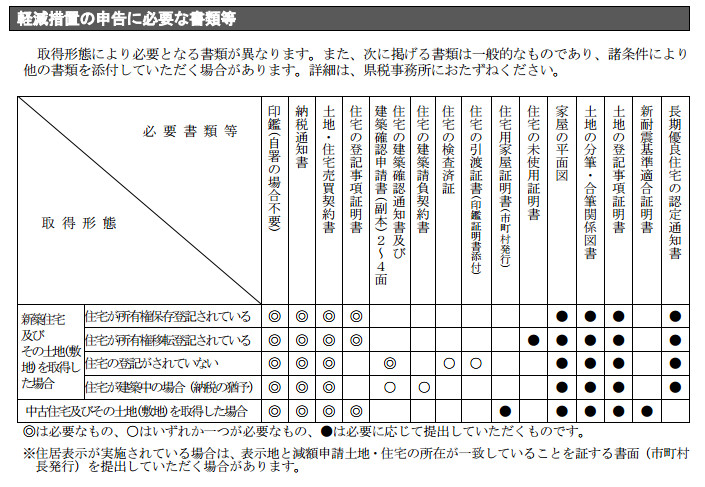

また軽減措置を受けるためには指定の書類を用意しなければなりません。その書類とはこちらです。

不動産取得税の軽減措置に執拗な資料の一覧表です。書類がなければ、原則として軽減措置を受けることができません。例えば長期優良住宅の軽減措置を受けるためには認定書が必要です。長期優良住宅と同じスペックの建物だとしても、認定書がなければ軽減措置は認められません。

これも千葉県の例です。その自治体によって書類が異なる場合もありますので、各自都道府県のサイトなどを確認する必要があります。

消費税は売主が個人の場合にはかかりません

建物については、もう1点消費税も気にかけなければなりません。土地に関しては消費税はかかりませんが、建物は消費税がかかる場合とかからない場合があります。

建物に消費税がかかるのは、売主が不動産会社の場合です。売主が事業として不動産の売却を行っている場合は、建物部分に消費税がかかります。これが中古住宅の売買で売主が個人の場合は消費税はかかりません。

不動産のチラシなどを見ていますと、「売主につき仲介手数料不要」と書かれていることがよくあります。その分おトクです、というアピールですが、その分売主の利益や、この消費税もかかりますので、本当にトクになるかどうかは、きちんと計算した上で判断すべきだと思います。

通常の中古住宅は個人間売買ですので、消費税がかからないケースの方が多いと思われます。ただし、売主が個人であっても住居以外、例えば事務所などの購入では消費税がかかりますので、注意してください。

また、中古住宅の売買で消費税がかからないのは売買についてのみであって、仲介手数料などには消費税がかかりますので、注意してください。

次のページはこちら 「第08項.水道管によっては後から追加費用が発生します」

ふくろう不動産では皆様からのご質問やご相談を随時承っています

ふくろう不動産では皆様からのご質問やご相談を随時お受けしています。ご質問やご相談を受けたからといって、後で当社からしつこい営業を行うこともありません。ご相談などはもちろん無料です。ご相談などは「お問い合わせフォーム」などをご利用の上、ご連絡ください。