住宅ローンの定番であるフラット35はどの金融機関でも同じではありません

住宅ローンを選ぶ方は、本来知らなければならない事を知らないと高い確率で損をします。その損は数十万円単位から百万円単位で損をする可能性もあります。

これは住宅ローン選びだけでなく、不動産選びでも同じ事が言えるのですが、今回は住宅ローンの中のさらにフラット35について、損をしないためには何を知るべきかについて、お話ししたいと思います。

フラット35は金利や手数料の差が大きいため、調べずに選ぶと損をするようになっています

フラット35は住宅金融支援機構が提供している固定金利の住宅ローンです。元々は住宅金融公庫と呼ばれていたものの発展形だと考えてよい住宅ローンです。このローンは、住宅金融支援機構と直接やり取りを行うものでは無く、フラット35を取り扱う金融機関が窓口となって手続きを行います。

このため、窓口が違うだけで商品は同じもの、と勘違いされる方がいらっしゃいます。ですが実際は取り扱う金融機関によって、金利も手数料も大きく違います。この事を知らずに、どこでも同じだろうと考え、普段利用している銀行でフラット35の申し込みを行うと、それなりに高い確率で損をします。通常の銀行で扱うフラット35は金利も手数料も高いからです。

出典:住宅金融支援機構

上の画像は、フラット35の金利を示したものですが、見ての通り結構な差があります。通常使われる21年以上9割以下の融資では、1.020%から1.670%までと0.65%の差があります。

0.65%と聞いてもどの位の差なのかが分かり難いかもしれません。もし借入金が3,000万円で30年返済とした場合、金利が1.02%であれば支払利息は約400万円、金利が1.67%であれば支払利息は約672万円と272万円の差が出ます。

このような高い金利は特別な条件の時のみ、とお考えかもしれませんが、普通の店舗を数多く持つ銀行の金利では最安値を付ける事はそれほど多くありません。この記事を書いている2016年9月では、大手の銀行の同条件での金利は1.460%となっていました。先程と同じ条件の借入であれば、1.46%ですと支払利息は約583万円と、こちらも金利が安い場合と比べて183万円高くなります。

誤解を恐れずに言えば、実店舗があり名前の知れている銀行は、ネットリテラシーの低い方を対象とし、少し条件が悪くても気が付かない方をお客様としている印象があります(あくまでも私の印象です)。

厳密に言えば、手数料なども違いますので金利の差がそのまま費用の差にはなりませんが、結構大きな差になる事は確かです。手数料も安いところでは32,400円、高いところでは融資金額の2.16%という金融機関が多いようです。借り入れ金額が3,000万円であれば手数料は648,000円となります。

この手数料と金利の組み合わせで、トータルでいくらかかるのかを計算して、どのローンが最終的に得なのかを判断しなければなりません。

金融機関によってフラット35でも内容が違うという事を知らないと、比較しようとも思いませんからまずは違いがあるという事を知っておきましょう。

モーゲージバンクとネット銀行の存在を知らないとフラット35を比較することができません

フラット35の貸し出し条件を比較すると言っても、周辺の店舗がある銀行同士で比較しても、金利手数料共に差は出ません。どの銀行も近くの銀行とは足並みを揃えているからです。そこで比較しなければならないのは、モーゲージバンクとネット銀行です。

モーゲージバンクとは、住宅ローン専門の金融機関の事です。今やフラット35の8割はこのモーゲージバンクで貸し出していると言われています(「日本モーゲージバンカー協議会」のサイトより)。モーゲージバンクでどのような会社があるのかは日本モーゲージバンカー協議会の会員一覧を見れば分かりますが、このリストを見ても知っている会社はそれほど多くないでしょう。

一般の方が知っているのは、イオン銀行とオリックスくらいで、後は名前は聞いたことがあるという程度ではないかと思います。しかし、これらの会社の存在や、モーゲージバンクが取り扱うフラット35の金利や手数料を知らないと、一般の銀行が扱うフラット35が高いという事に気が付きません。

そしてこれらモーゲージバンクの存在と、どういった商品を扱っているのかについては、自分から情報を取りにいかないと知る事ができません。もちろん調べ方はそれほど難しくなく、少し検索すればすぐに分かる内容なのですが、最初からどの銀行も同じだろうと考えて調べる事を怠りますと、気が付かないうちに高い金利と高い手数料を払う事になり兼ねません。

モーゲージバンク以外ではネット銀行でもフラット35を扱っています。代表的なものは楽天銀行でしょうか。ネット銀行では店舗がありませんので、メールや書類のやり取りで審査や融資を進める事になります。

出典:楽天銀行(2016年9月4日時点)

モーゲージバンクでは費用削減のために、店舗を持たずネット上のやり取りを中心とする会社が多いため、モーゲージバンクとネット銀行の区別は付けにくいのですが、これは無理に区別する必要はありません。

ある程度の店舗数があり、面談で話ができるというモーゲージバンクもあります。ARUHIという会社はモーゲージバンクでは恐らく最大手ですが、こちらは店舗数が多く、実際にその会社で担当者と話をしながら進める事もできます。ネット利用だけで人と話をしないのは不安という方には、このようなモーゲージバンクも良いと思います。

ネット銀行のオリジナルローンはフラット35と十分に比較検討できる商品です

ネット銀行の内容を調べていますと、フラット35以外でも全期間固定金利で、フラット35とそれほど金利に差が無い住宅ローンも見つける事ができます。新生銀行や住信SBIネット銀行などが代表例でしょう。

これらネット銀行の住宅ローンは金利が安いのもメリットですが、それ以上に団体信用生命保険料が無料になっている会社が多いのも特徴です。

出典:新生銀行(2016年9月4日時点)

一般的にフラット35は金利は安く保証料も無いのですが、団体信用生命保険料は別建てになっています。この保険料は借入金額や借入期間などによっても異なるのですが、仮に3,000万円を30年返済とした場合、保険料は30年間で170万円以上はかかる事になるでしょう。団信の保険料は住宅金融支援機構のサイトでシミュレーションができます。

これがネット銀行のオリジナルローンですと、この保険料をタダにしている会社もあるため、諸々の費用を計算して、フラット35とどちらが得かを考えてみるのが良いと思います。

住宅ローンは金利だけでなく、保険料や保証料などを計算した上で、どちらが得なのかを判断しなければなりません。どういった項目をチェックすればよいのかは「2-02-06.住宅ローンは5つの要素を考えて決めるべきです」のページを参照してください。

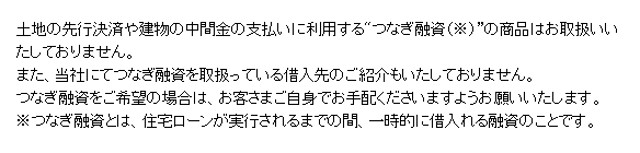

つなぎ融資を用意していない金融機関もあります

ただ、ネット銀行で気を付けなければならないのは、つなぎ融資についてです。建売住宅や中古の戸建住宅、中古マンションを買うのであれば、つなぎ融資については特に考えなくても問題はありません。ですが、土地を買い、その後に注文住宅を建てる場合には、つなぎ融資を考えなければなりません。

フラット35や銀行の住宅ローンは、原則として建物完成時にしか融資が行えません。しかし、注文住宅の場合には、土地の決済時や建設費の中間金の支払いなどでも費用が発生するため、ローンとは別にお金を準備しなければなりません。

通常このような場合には、つなぎ融資(ブリッジローン)を借りて支払い、建物引き渡し時に本来のローンに切り替えるということが必要になります。ですが、ネット銀行の場合は、このつなぎ融資を用意していない金融機関がそこそこあります。この場合は、いくら金利や手数料が安くても、この金融機関を使う事はできません。

また仮につなぎ融資が準備されていたとしても、つなぎ融資にかかる費用が高額の場合、保証料や保険料が安かったとしても、つなぎ融資の費用がそれ以上高額になる事もあり、結果的に損をするという事もあります。

このつなぎ融資を見るときの注意点として、手数料、金利に加えて抵当権の設定登記を行うかどうかについても確認しなければなりません。

本来の融資やフラット35を行う金融機関が直接つなぎ融資を行う場合であれば、登記をしないというケースもありますが、別会社でつなぎ融資を組む場合は、概ね土地に抵当権の設定登記を行います。その際にはもちろん登録免許税や司法書士への費用などが追加でかかります。更には本融資の際には、それら抵当権を外す手続きも必要になるなど、意外と多額の費用がかかります。

このあたりの費用や手続きについては、ネット銀行ではあまり詳しく説明していないケースが多いため、借り入れ前には必ずつなぎ融資の条件等について確認する必要があります。

最終的には金融機関毎に金利、手数料、保証料、保険料、つなぎ融資に係る費用の5つについて確認し、どの金融機関が良いのかを決める必要が出てきます。大変面倒な事ではありますが、こういった作業を経ないと、結局は手続きが楽な方へ流れていきます。そして手続きが楽な方は、往々にして金利や手数料が高い事が多いようです。

不動産営業マンもローンについては間違った話をするケースもあります

このようにフラット35について考えるだけでも、色々な要素を考えなければなりません。これら住宅ローンの内容がよく分からないからといって、不動産会社の営業マンに聞く方も多いと思いますが、この時にも注意が必要です。

なぜなら、不動産の営業マン全てが住宅ローンについて詳しい訳ではないからという理由と、お客様にとって本当に良い住宅ローンを選んでくれるとは限らないから、という理由があります。

住宅ローンについて詳しくない営業マンはじつはたくさんいます。実際に住宅ローン商品はしょっちゅう変わりますし、ローンを提供している会社自体が変わる事もよくあるため、すべてを把握するのはとても難しいからです。

もっとも難しいからと言っても営業マンはプロですから知らないでは済まされないはずなのですが、実際には勉強不足の営業マンも少なくありません。

更に問題なのが、住宅ローンの選定をお客様に有利なものでは無く、自社に有利なものに誘導しようとする営業マンも一定数いる事です。モーゲージバンクやネット銀行は、費用は安いのですが、そのための準備などに結構手間がかかります。今はそうでもありませんが、昔は融資の審査にかなり時間がかかっていた金融機関もあり、実務を行う不動産営業マンはあまり好まないという事もあります。

また、不動産会社は地元の金融機関と提携していることも多いため、条件が多少不利でもそちらに誘導しようとする人もいます。更には不動産会社側が手続きのための手数料を取るというケースもあり、本当に訳が分からなくなる状況の時もあります。

また、不動産会社の人はフラット35をあまり進めたがりません(「2-02-07.住宅ローンは誰に相談するのが良いでしょうか?」参照)。営業マンに詳しく相談するのは良い事ですが、一方で自分自身でも調べないと、結局は高いローンを組まされることになり兼ねません。

不動産は本当に高い買い物です。そして住宅ローンも実は高い買い物の1つです。この高い買い物を、調査や勉強をせずに買ってしまうと痛い目に合う事が多いという事を、正しく理解して頂きたいと思います。

この記事の内容の一部を動画でも解説してみました

このページでお話ししました内容を動画で説明してみました。その動画がこちらです。

よろしければ、動画もご確認ください。

当社:ふくろう不動産でもお客様にローンのお話を色々と行いますが、その際にはなるべく参考になるようなデータや、各金融機関のサイトなどを紹介した上で、その時点の金融機関の比較表を作り、お客様にお渡ししています。そしてどのローンが良いのかをアドバイスしつつ、最終的にはお客様に決めてもらうという方針としています。

この記事についてのご意見は「お問い合わせフォーム」をご利用の上、ご連絡ください。また当社:ふくろう不動産がどのような会社なのかについては「ふくろう不動産とは」のページをご確認ください。

“住宅ローンの定番であるフラット35はどの金融機関でも同じではありません”へ1件のコメント

この投稿はコメントできません。