店頭金利や優遇金利など住宅ローンは分かり難く作られています

この記事を書いている2016年5月では、住宅ローンの金利が本当に安くなっています。全期間固定金利のフラット35でも、20年以下の貸出期間の金利が0.96%とついに1%を切りました。

変動金利のローンでも、適用金利が0.5%を切るローンも出始め、本当に安くなったと感じます。一方で、変動金利については、実際の適用金利は安くても、表向きの店頭金利は高いままとなっています。銀行のローンには、店頭金利、金利優遇、適用金利といった言葉が混じり、結局何がどうなのかが分かりにくくなっていますので、このページではこれらの金利について、簡単に解説したいと思います。

店頭金利は定価という位置付けですが、あまり意味はない数値です

住宅ローンは本当に分かり難いのですが、その分かり難い理由の1つに、表向きの金利と実際の金利が違うから、という点があります。

表向きの金利とは店頭金利の事です。店舗を持たないネット銀行などでは店頭金利とは言わず、基準金利と呼ぶこともあります。

この店頭金利は金融機関によっても異なりますが、2016年の5月時点では変動金利が2.475%と設定している銀行が多いようです。店頭金利は銀行間での差はほとんどありません。店頭金利の設定方法は金融機関によって異なりますが、通常の銀行では短期プライムレートに一定の率を上乗せして設定しているようです。

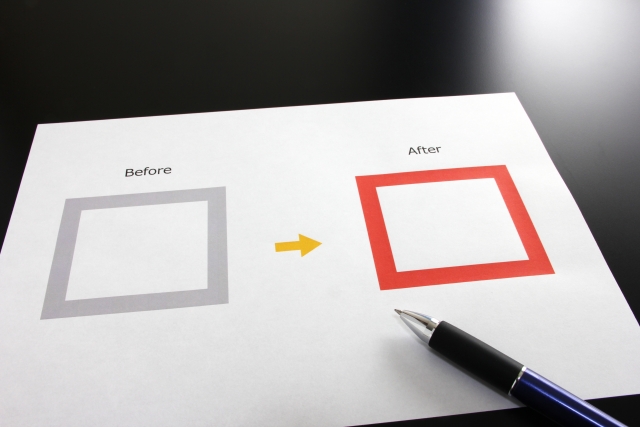

しかし実際には、この店頭金利で住宅ローンを借りる人はまずいません。この店頭金利からある程度金利を引いてもらった適用金利で借り入れをするケースがほとんどだからです。つまり、

・店頭金利=定価

・優遇金利(幅)=割引分

・適用金利=実際の金利

という位置付けとなっています。

しかし、この定価に相当する店頭金利というものをなぜ設定しているのかが私には分かりません。何らかの理由があるものとは思われますが、その理由は借り入れをするお客様のためになるような理由ではないでしょう。

私見では、何らかのトラブルがあった際には、優遇金利を止める、つまりは割引分を無くし、通常の金利に戻せるような設定をするために、わざわざこのように段階を組んだローン体系にしているのではないかと思います。

金利の優遇幅が金融機関によって異なります

店頭金利は金融機関による差はあまりありませんが、実際の適用金利を決める優遇金利幅は金融機関によって大きく異なります。住宅ローン等の資料を見ますと、一見どの銀行のローンも差が無いように見えるのですが、細かくチェックしていきますと、意外とその差は大きかったりします。

金利だけで比べても、適用金利で0.2%くらいの違いが出ていることがよくあります。0.2%と聞くと小さな差のようですが、実際に金額に換算しますとその差は決して小さなものではありません。

例えば2,500万円を25年返済とした場合、1.0%の金利であれば金利の支払総額は328万6,000円近くですが、1.2%の金利であれば、金利は397万4,000円台となり、68万8,000円の差になります。

住宅ローンを選ぶのは手間がかかりますが、この手間を惜しみ、金利が高いローンを組んでしまいますと、数十万円単位で損をする事もありますので、ローン選びは慎重に行わなければなりません。

優遇金利は金利幅と優遇される期間の両方に気を付けましょう

ただ、適用金利を決める優遇金利もとても分かり難くなっています。優遇金利で注意するのは、優遇される金利の幅と、優遇される期間です。

金利幅は、店頭金利から何%引いてくれるかを示しているもので、最終的な適用金利が何%かを見れば良いだけですから特に問題になることはありません。

問題になりやすいのは、優遇される期間がいつまでかという点です。ローンの借入期間すべてにわたって、優遇金利分を引いてくれるローンもあれば、当初5年間といったように、一定期間しか金利を引いてくれないローンもあります。また、金利優遇はずっと続くものの、その金利幅は当初のみ大きく、後で優遇幅が小さくなってしまうものもあります。

この優遇期間の説明が分かり難く書かれている説明書も多いため、あいまいなチェックのままローンを選んでしまうと、こちらも損をしてしまう可能性が高くなります。

住宅ローンの内容は、1つ1つ見ていけば決して難しいものではありません。しかし、見なければならない項目はとても多いので、他のチェックに気を取られ、金利優遇の期間について、見落とししてしまう事もあります。こういったミスをしないために、最初から金利優遇期間は借り入れ全期間が対象のものしか選ばない、というように決めておいても良いかもしれません。

金利だけではなく、他の要素も考えたうえでローンを決めましょう

実際にローンを選ぶ時には金利だけではなく、他の要素も考えなければなりません。住宅ローンを決める要素は、金利、手数料、保証料、保険料、決済時期と5つもあります。

金利について考えるだけでも、チェックしなければならない項目がたくさんあるのに、他に4つの項目についてチェックしなければならないのは、結構面倒なお話だと思います。しかし、1つ1つの内容は難しいものではありませんし、このような内容を知っているかどうかで、数十万円単位で損をする可能性も出てきますので、面倒でも確認し、納得した上でローンを選ぶことをお勧めします。

このあたりのお話は「2-02-06.住宅ローンは5つの要素を考えて決めるべきです」の記事でも説明していますので、こちらの記事もご覧ください。

また、ローンについての相談相手先については「2-02-07.住宅ローンは誰に相談するのが良いでしょうか?」のページで注意点について述べていますので、こちらも参考にしてみてください。

ふくろう不動産ではローンの紹介は行わず、比較と説明のみ行っています

当社:ふくろう不動産を通して不動産を購入されるお客様のほとんどはローンを使って購入されています。ですが、当社で直接住宅ローンの紹介は行っていません。

ただし、ローンの話を全くしないかと言えばむしろ逆で、不動産の購入の前にローンも含めた経済性のお話を数時間割いて説明しています。そして実際に不動産購入の前には、紹介という形ではなく、複数の金融機関のローン内容を一覧表にしたものをお客様に渡し、最終的にはお客様に選んでもらうというスタイルを取っています。

なぜ直接銀行などを紹介しないのかと言えば、紹介制度を取っている金融機関で、今のところお勧めできる金融機関が無いからです。

あまり詳しいお話はできませんが、不動産会社が紹介する金融機関のローンでこれはお勧め、というローンはあまり多くありません。私がお勧めしたいローンは、ネット銀行であったり、有名な銀行ではない金融機関のローンである事が多く、かつそれらの金融機関は紹介制度を取っていなかったりします。

そのため直接紹介という形はとらず、複数の金融機関の資料などを比較一覧表にして、メリットとデメリットを説明した上で、最終的にはお客様に選んでもらう、というやり方を取っています。

そのため、お客様自身も色々と勉強しなければなりませんが、最終的にはこの方式の方がお客様のためになると考えています。

より詳しい話については、ふくろう不動産までお問い合わせください。ご連絡は「お問い合わせフォーム」のご利用が便利です。お問い合わせされたからといって、当社からしつこい営業を行う事はありませんので、ご安心ください。