住宅ローンの返済期間は出来る限り長期にした方が良いというのは本当でしょうか?

住宅ローンを選ぶ際には、どの金融機関のローン商品を選ぶかといった選択肢の他にも、返済期間を何年にするかという事も決めなければなりません。その時に出る意見の1つに、住宅ローンは極力長期間で組むべきである、というものがあります。

仮に20年返済の月々の支払いが可能であっても、最長の35年の返済期間でローンを組むべき、という意見です。この考え方になるほどと思われる部分もありますが、私はこの意見に賛成できません。このページでは、このローン返済期間について意見を述べたいと思います。

住宅ローン返済期間は長い方が良いという意見の根拠について考えましょう

まずは、住宅ローン返済期間はなぜ長い方が良いのかという意見の根拠について知っておきましょう。この意見の根拠は次の2つに集約されます。

1.返済期間は後から短くすることは出来ても、長くすることは出来ない。なので、最初は安全を見て長期で組むべき。

2.返済時にどんなトラブルが起きるか分からない。なので支払いに余裕を持ち、問題が無ければ繰上返済すればよい。

という2つです。

両方とも安全というキーワードで語られる事が多いようです。この安全というキーワードは結構強い影響があるため、実際にこの意見の通りだと考えて長期のローンを組む方も少なくありません。

この2つの理屈自体は間違っているとは思いませんが、一方でデメリットについてはあまり語られません。ローンを長期返済とすることで上記のメリットは出ますが、一方でデメリットもあり、かつそのデメリットは大きなものです。

本来はメリットとデメリットを比較して決めるべきものですが、返済期間を長期で、と話される方の大半はメリットのみ話し、デメリットについてはあまり語りません。

では正しい判断、正しい比較ができるようにデメリットについても考えてみましょう。

ローン返済期間が長い場合のデメリットを再度考えましょう

住宅ローンの返済期間が長い場合には、次のようなデメリットがでます。

1.トータルでの支払利息金額が高くなる

2.当初の支払金利の比率が高いために、元本の減るペースが遅い

3.返済期間が長いと金利の安いローン商品を選ぶことができない

4.保証料が高くなる

5.返済金額をベースに生活パターンが確立すると、繰り上げ返済分の貯蓄が貯まらない

といったデメリットが考えられます。これらについて、もう少し詳しく説明します。

支払利息金額がいくら増えるかを数値で把握しましょう

ローン返済期間を長くするときに、月々の支払金額はいくらになるかは調べても、支払総利息がいくらになるかを調べない方もいます。

返済期間が長くなれば、その分利息が増えるという事を頭では理解していても、感覚は簡単には理解しません。ですので、正しくデメリットを把握するためには、実際に支払利息がいくら増えるのかを金額で把握しなければなりません。

仮に借入金が3,000万円で20年返済と35年返済で比べてみましょう。仮に金利が全期間1.5%だったとすると、利息の支払合計金額は、

20年返済 4,743,270円

35年返済 8,579,250円

となり、その差は383万円以上となります。

長期でローンを組んだ方が、何かあった時にお金の余裕があって安全ですが、その安全に383万円分の金額を払いますか、という判断をしなければなりません。

今ではフリーのシミュレーションソフトがたくさん出ていますので、返済期間を考えるときには、かならず自分で支払利息を計算すべきだと思います。そして利息金額を比較し、本当にその返済期間で良いのかを考えましょう。

住宅ローンの元本の減るペースも意外と大きな差になります

支払総額だけでなく、ローンの元本、いわゆる残高の減るペースが遅いという点も返済期間が長いデメリットの1つです。これも前回と同じ条件で考えてみましょう。

まず20年返済と35年返済の月々の支払額を見てみましょう。

20年返済 144,764円

35年返済 91,855円

となります。

35年返済の方が、52,909円月々の支払いが高くなっています。返済期間は長期が良いと主張される方は、この分を保険と考えて貯めておき、使わないようであれば、繰り上げ返済すれば良いとしています。では、1年間この分のお金を貯め1年後に繰り上げ返済したと仮定しましょう。

この場合、1年後の住宅ローンの残債は、

20年返済 27,388,324円

35年返済 28,676,549円

となります。この差は、1,288,225円です。

先程月々の支払いの差額を貯めれば良いとの話がありましたが、差額を1年間貯めた合計金額は、634,908円でしかありません。つまり、返済額の差額を貯めて繰り上げ返済したとしても、1年後の残債には65万円以上の差が付いています。実際には繰り上げ返済の手数料などが加わりますので、もっと差が付くことでしょう。

この期間だけ見れば、安全のために長期の返済を選んだ方は、1年の安全を65万円で買ったという計算になります。

返済期間が長ければ長いほど、当初の支払いの中の利息が占める割合が高くなります。今回のシミュレーションの最初の1年の支払いで、利息が占める割合は、

20年返済 25.4%(1,737,166円の中の441,115円分)

35年返済 40.4%(1,102,263円の中の445,497円分)

となっており、当然ながら返済期間が長い方が利息の占める割合が高くなっています。

特に注目してほしいのは、35年返済では支払いの額自体は安いのに、利息の金額は20年返済よりも多く払っているという点です。元々返済金額が少ないのに加え、利息の比率が高い訳ですから元本はなかなか減りません。理屈で考えれば当たり前の話ですが、実際に残高などをシミュレーションして確認しないと感覚として理解できません。

このような内容を把握するためにも、シミュレーションソフトは残高が分かるソフトを使いましょうと当社では提案しています(「2-02-02.住宅ローンのシミュレーションは残債も分かるシステムを使いましょう」参照)。

固定金利のローンは返済期間が短い方が安い金利の商品を選べます

変動金利の住宅ローンを組む方には関係ありませんが、固定金利のローンを選ぶ場合は、返済期間が短い方が貸出金利は安くなっています。

例えばフラット35では、返済期間が20年以内の場合と21年以上の場合で金利を分けています。

フラット35の20年以内の金利 0.96%

フラット35の21年以上の金利 1.02%

(2016年9月時点の最低金利)

銀行のオリジナルローンでも、期間が短い方が金利は安くなっています。新生銀行のローンの金利(2016年9月時点)を見てみると、

20年固定 1.10%

25年固定 1.45%

30年固定 1.70%

35年固定 1.70%

と、期間が短い方が安い金利で借りられる設定になっています。

先程の例で、この金利差で支払利息の総額を計算しますと、

20年返済(1.1%) 3,434,599円

35年返済(1.7%) 9,825,512円

と、本当に大きな差になってしまいます。

このような金利差がある事も知った上で、返済期間を選ぶべきです。

初期費用の1つである保証料の金額差もバカになりません

金融機関によっては、保証料が無い金融機関もありますが、普通の銀行の住宅ローンでは融資金と返済期間によって保証料が異なります。そして返済期間が長い方が保証料は高くなります。

例えばとある地方銀行で、上記の借り入れをした場合の保証料は、

20年返済 445,020円

35年返済 620,640円

と、同じ借入金額であっても、返済期間の違いにより17万円以上の差がでます。

保証料はローン破綻した時の保証だから仕方がないと思われる方がいらっしゃるかもしれませんが、この保証料はお金を借りた人の債務を保証するものではなく、保証会社が金融機関に対して債務を保証するだけで、借りている人には何もメリットが無いシステムです(「住宅ローンの保証料は借りる人を助ける仕組みではありません」参照)。保証料はローン貸し出しの際の手数料と考えるべき費用ですので、この差額分だけ余計に諸費用がかかると考えてください。

繰り上げ返済をすることで元本が少なくなれば、若干この保証料は戻ってきますが、手数料なども引かれますので、すべて戻ってくるわけではありません。当初から短い返済期間を選んだ場合と比べれば、費用が余分にかかるのは確かです。

月々の返済が少なくなる分、計算上はお金が貯まるはずですが…

このデメリットは少し説明が難しいデメリットです。今回説明している例では、35年返済の方が月々52,909円貯まると説明してきました。

ですが実際に、毎月52,909円を貯める事が出来る方は多くありません。これはきちんとした統計データがある訳ではありませんが、これまで見聞きした経験上からは、一定の率で本来貯めるべきお金を使ってしまう方がいらっしゃると思われます。

形の無いもの、目に見えないものを想像するのは誰にとっても簡単ではありません。本来はこのお金はローン返済に回すべきで、使ってはいけないもの、と頭で考えても、実際の生活の中でつい使ってしまうという事は良くあります。そして年間で見ると、割と良い率で使ってしまい、本来の予定の半分も貯まっていないという事はよくあります。

これは、賃貸生活をしている方と、不動産を購入した方との差でも良く出てくるパターンです。経済上の条件だけ考えますと、不動産を買っても買わなくても、実際に住居関連にかかる費用は大きくは変わらないはずです。資産が不動産としての形で残るか、現金で残るかの違いでしかありません。

それであれば、不動産を買わない人は買った人と比べると、不動産取得や関連費用が必要なかった分だけ現金が貯まっているはずなのですが、実際に現金を貯めている人はそう多くありません(あくまでも私の主観です)。

住宅ローン等で強制的にお金を持っていかれる、しかしその結果不動産という資産が残るという点と、自由に使えるお金の量が多かったために使ってしまい、結果として資産が残らなかったという例はいくつも見つけられるのではないでしょうか。

同様にローンの返済でも、返済が少なければ自由に使えるお金が多い分、コントロールがうまい人には大きなメリットとなる事がありますが、コントロールがうまくない人にとっては、大きなデメリットになるケースもあります。

これは人による差が大きいので、デメリットと言うには言い過ぎでしょう。しかし現実にはこのような話もある、という点は知って頂きたいと思います。

意見を述べる人の立場から、その意見の正しさを考えましょう

ここまでお話ししましたように、住宅ローンの返済期間を期間を長くする事のデメリットはたくさんありますので、メリットとデメリットを比較して、冷静に判断しなければなりません。

その判断の中で、もう1点注意しなければならないのは、返済期間を長くした方が良いですよ、と主張される方がどのような立場で話をしているかも考えなければなりません。

例えば主張者が金融機関の担当者であれば、返済期間が長い方が、利息も多く取れますし、保証料も多く取れるので利益が出る、と考えているかもしれません。あるいは年間の返済額が少ない方が審査に通り易いので楽だと考えているかもしれません。

また例えば、主張者が不動産会社の営業マンだった場合、返済期間が長い方が月々の支払額が少ないため、相手が買いやすいと判断しているかもしれません。また、月々の支払額が安い事で、より高い物件が売れると考える事もあるでしょう。

このように利害関係者が何かを主張する際には、その背景に何があるかも考えた上で、決めなければなりません。ちなみに私の偏見かもしれませんが、不動産の営業マンが返済期間を出来る範囲で長期で組みましょう、と主張する事が多いのは自社への利益誘導ではなく、それが楽だから、だと思っています。

返済期間の長い短いを決めるには、ここまでお話ししてきた内容を延々と説明しなければなりません。そしてこの説明をするには、お客様の条件に合わせてシミュレーションをいくつも行わないと、正しい説明ができません。これは意外と面倒な作業だったりします。

そして面倒な作業を行う割には、その結果月々の支払いが高く見えますので、本来買ってもらえそうな物件を見送る事になる率が高くなります。これでは何のために面倒な努力をしたのか、分からなくなってしまいます。

それであれば、最初から返済期間は最長で考え、後から返済期間は短くできますから、と説明するほうが楽ですし、成約率も高いでしょう。不動産会社の営業方針や、営業マンの考え方によっても、このあたりをどう考えどう説明するかは変わってくると思いますが、こういった背景がある事は理解しておいた方が良いと思います。

もっとも第三者的な立場であるファイナンシャルプランナーの方でも、住宅ローンは長期で組むべき、と主張される方はたくさんいらっしゃいます。この場合は、どのような理由でそう主張しているのか、メリットとデメリットをどのように考えているのかを注意深く聞くべきだと思います。

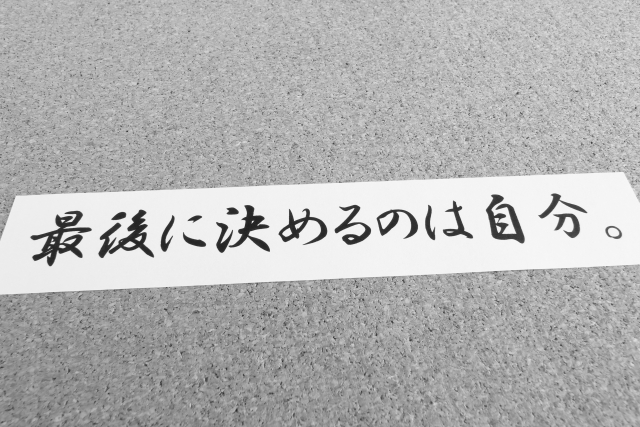

住宅ローン返済期間も最後は自分の判断で決めなければなりません

話が長くなりましたが、結局ローンの返済期間については、条件を聞いた上で、自分の判断で決めなければなりません。ローンの返済期間はざっくりと35年とか30年ではなく、現在の自分の収支(収入では無い)と照らし合わせながら、最適な返済年数を1年単位で決めるべきだと思います。

これは、支払える範囲で返済期間を短くしろ、と主張しているのではありません。生活にどの位余裕を持たせるか、いざという時のリスクに備えていくらの支払いなら問題が少ないかを考えつつ、メリットとデメリットを比較して、バランスの良いところで決めるべきだと考えています。

住宅ローンを決める時には、返済期間1つとっても考えなければならない事がこのようにたくさんあります。しかし面倒でも自分で調べ、話を聞かないと最適なローンを組むことはできません。皆さんが最適な住宅ローンを選んでもらえるよう、このページもその参考になればと思います。

このページの内容を動画でも解説してみました

このページで説明しました内容を、動画でも解説してみました。その動画がこちらです。

よろしければ動画もご確認ください。

当社で仲介をされるお客様には、このような話も含め、住宅ローンの選び方、経済的な不動産とはどういったものか等をお話しした上で、最終的にお客様にどういった住まいを選ぶのかを決めてもらっています。

より詳しい話が聞きたい方やご質問等がある方は、「お問い合わせフォーム」をご利用の上、ふくろう不動産までご連絡ください。当社がどのような会社なのかについては「ふくろう不動産とは」のページをご確認ください。