2000万円を住宅ローンで借りた場合の諸費用と支払額をシミュレーションしました

不動産を購入する際の不安はたくさんありますが、その中で最も大きな不安は、本当に返せるのか、この借入金額で問題はないのかという不安でしょう。ふくろう不動産のサイトでも、住宅ローンに関する記事をたくさん公開していますが、一般論ばかりですと感覚がつかみ難いと思いますので、今回は2,000万円分住宅ローンで借りたという前提で、返済額や諸費用について考えてみたいと思います。

フラット35と都銀の固定金利でシミュレーションしてみました

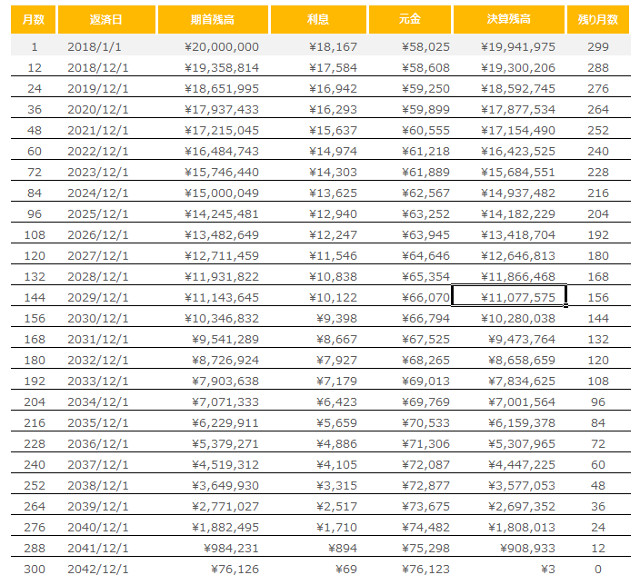

まずは返済のシミュレーション表を見てみましょう。2017年6月時点のフラット35の金利は1.09%としている会社が多いようです。ですのでこの1.09%で300ヶ月返済、つまりは25年返済とした場合には、支払いはどのようになるでしょうか。

返済シミュレーション表はすべての月の返済分を載せますと長くなってしまいますので、1年おきの月ごとの支払いと残債が分かる表を付けてみました。

この場合の月々の支払額は、76,192円となります。これに固定資産税や都市計画税が加わったとしても、月の支払いは10万円を超える事は少ないでしょう。

シミュレーションで重要なのは、その時点での残債金額が分かるという点です。例えば支払いが始まってから10年後、120か月後には残債は1,265万円弱となっているのが分かります。もし10年後の資産価値がこの金額を下回っているようであれば、その時期に支払いが厳しくなると、破たんする率は高くなることになります。

どこまでいっても予想の世界でしかありませんが、ある程度は予想し、リスクが高そうであれば、借入金額を下げる(つまりはもっと安い物件を探す)とか、資産価値が落ちにくそうな物件を選びなおす等の対処策を考える必要があります。

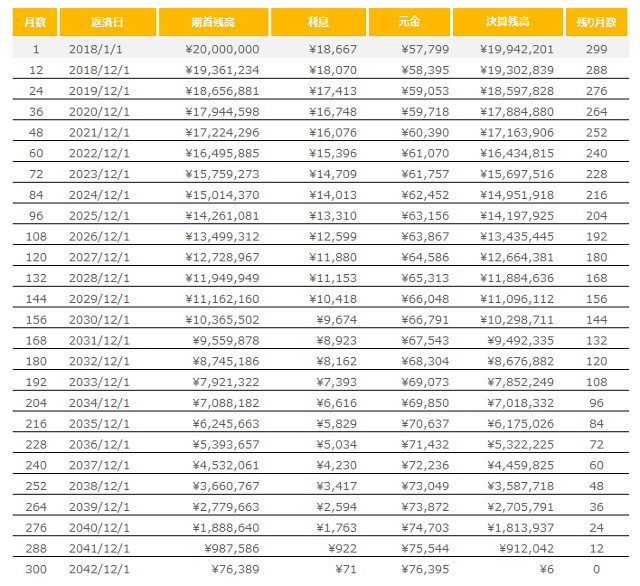

上記のシミュレーションはフラット35ですが、最近では都銀でも長期の固定金利の住宅ローンを用意しています。2017年6月時点で都銀のM銀行では25年固定で1.12%という金利のローン商品を出しています。この場合のシミュレーションは下記の表のようになります。

金利差は0.03%ですので、正直大きな差は感じられません。月々の支払額は76,465円と先程と比べても273円高いだけという結果になりました。あまり大きな差が無いのであれば、いちいちシミュレーションしなくても良いとお考えかもしれませんが、計算してみないとイメージとどの位の差がでるのかはっきりと分かりません。面倒でも毎回計算することをお勧めしますし、私も毎回計算するようにしています。

ちなみに月々の支払い額差は273円ですので微々たる差ですが、25年間の支払利息の差はそれなりにあります。フラット35の1.09%の場合の支払利息総額は2,857,641円となり、1.12%のM銀行の方は、2,939,769円となりその差額は82,128円です。

そこそこあると言っても、25年間で8万円強の差ですので、あまり大きな差とは言えないかもしれません。ただ、この結果だけを見て、住宅ローンは、金融機関の差が大きくない、と考えてはいけません。実は諸費用その他の差額はもっと大きいからです。

フラット35と都銀の固定金利では諸費用がいくら違うかを計算してみました

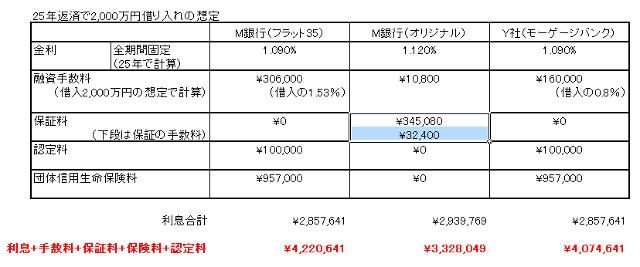

諸費用と一口に言いましても実はたくさんの項目があるのですが、ここでは借り入れに関する諸費用で、かつ差が出やすいものについてのみ比べてみました。その比較表は次の通りです。

住宅ローンは金利だけではなく、他の要素を見て決めなければなりません。その話については「2-02-06.住宅ローンは5つの要素を考えて決めるべきです」のページで説明した通りです。

比較する要素は上の表の内容ですが、大きなものは「手数料」「保証料」「団信料」の3つでしょう。認定料というのは、中古の戸建住宅でフラット35の建物の要件を満たしているかの検査と書類発行費用を概算で出してみました。

一般的に民間の金融機関のオリジナルローンは、団信の費用が支払額に含まれているためその分の費用が浮くという点がメリットになり、その代わりに手数料や保証料が高いという点がデメリットになります。

今回のシミュレーションでは、金利差が小さく、かつ団信の費用差が大きいため、フラット35よりもM銀行のオリジナルローンの方が総支払額が少なくて済むという計算になります。

では絶対的にM銀行のオリジナルローンが良いかと言えば、そうとも限りません。団信は任意加入ですので、団信に入らないという事であればフラット35の方が総支払額が安くなります。また、健康上の理由で団信に加入できない方はオリジナルローンが使えない可能性が高いですし、自営業の方や会社役員の方は、フラットの方が使いやすいという事もありますので、様々なケースを想定した上で、どのローンを選ぶかを決めなければなりません。

繰り返しになりますが、どのローンを選ぶにしても、きちんと計算してその結果を見た上で選ぶという事が大切です。計算してみますとイメージと違うという事が良くあります。これはプロであっても同様です。不動産のプロは経験から物事を考える事が多いのですが、過去の経験から計算する事無くこちらの方がトクと簡単に判断してしまう事がよくあります。

ですがその経験は、金利差がもっと激しかった時代の経験であって、現在では当てはまらないという事もありますし、借り入れする人の条件に当てはまらないという事もあります。分かり切っていると思っている事でも、きちんと計算して判断する習慣を身に付けるべきだと思います。

この記事の内容と似た話を動画でも説明しています

ここまでお話ししました内容と似たようなお話を動画でも説明しています。似た話、と言いますのは記事作成や収録時期が違うために、金利などの細かな設定が異なっています。ですが、主張は同じですので、よろしければご参考までにご覧ください。

ローンの保証料の計算も意外と簡単ではありません

先程の比較表では、M銀行のオリジナルローンの保証料を借入時に前払いするという計算で、いくらかかるかを出しました。ただこの保証料をどう支払うかの方法によっても、総支払金額は変わってきます。

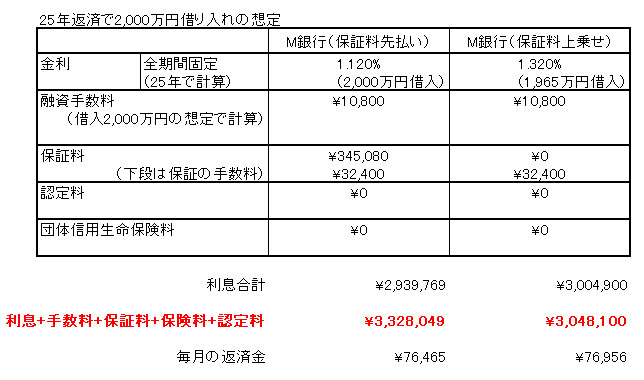

前述のM銀行では、保証料を前払いする代わりに金利を0.2%上乗せする方式を選ぶことも可能です。前払い金と金利上乗せ型でトータルの費用を計算しますと、前払い型の方が支払額が一見少なく見えるのですが、本当にそれがトクかどうかは微妙です。

と言いますのも、保証料を先に払わずに済むという事は、その分借入額を減らすことが出来るからです。保証料先払いの場合は35万円近い金額を借入時に支払う事になるのですが、これが後払いという事であれば、借り入れは2,000万円ではなく、1,965万円で済みます。その場合の比較表は次の通りになります。

金利が高くなる分、利息の支払合計額は高くなるのですが、元々の借入額が減っているため、その差は当初支払う保証料額よりも小さくなります。今回のケースでは計算上では、保証料を金利上乗せ型にする方が安く済ますことができます。

ではこのケースが絶対的にトクかと言えば、これもまたそうとは限りません。借入金が減ったとはいえ金利が高くなった分、月々の支払額はわずかとはいえ高くなっています。また住宅ローン減税は借入金の残高に応じて減額措置がありますので、減税分が若干とはいえ少なくなります。

また、保証金金利上乗せ型は金融機関が認めない事もあります。基準は分からないのですが、M銀行のサイトでは審査結果によっては保証料前払いにしてもらう可能性がある旨記載されています。

本当に住宅ローンの計算は面倒ですし、そもそもワザとではないかと思う位分かり難く作られています。ただ面倒であっても、計算することで分かる事もありますし、ちょっとした確認を怠る事で数十万円単位で損をすることもありますので、様々なパターンでひたすらシミュレーションをして、最終的に判断するようにしたいものです。

この記事に関するご質問やご連絡は「お問い合わせフォーム」をご利用の上、ご連絡ください。

“2000万円を住宅ローンで借りた場合の諸費用と支払額をシミュレーションしました”へ1件のコメント

この投稿はコメントできません。